アメリカの債務問題の影響について

アメリカの債務問題は、国内外にわたり多くの影響を及ぼしています🌎:

国内影響:

-

経済的負担の増加: 債務が増大するにつれ、利払い費用が上昇し、他の重要な公共サービスやインフラ投資に充てる予算が圧迫されます。

-

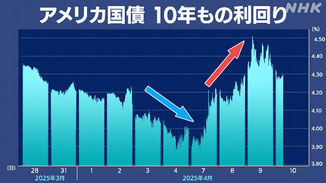

金利の変動: 国債の利率が上昇することで、企業や家庭の借り入れコストも増え、経済活動が鈍化する可能性があります。

-

政治的対立の激化: 債務上限の引き上げをめぐる議論が政党間の対立を深め、経済政策の停滞を招くことも。

国際影響:

-

金融市場の不安定化: アメリカ国債は「安全資産」として認識されていますが、デフォルトのリスクが高まると、世界中の市場に波紋を広げる可能性があります。

-

ドルの基軸通貨への影響: アメリカの信用が低下すると、ドルが基軸通貨としての地位を失う可能性も指摘されています。

-

貿易への影響: 世界の金融構造に影響が波及し、貿易や国際的な資金フローが混乱するリスクがあります。

この問題は単に財政の課題に留まらず、政治的・社会的にも深い影響を及ぼす重大なテーマと言えます。

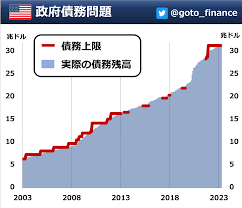

コロナ化以降、米政府債務は一段と急増

コロナ禍以降、アメリカの政府債務は急速に拡大しました。特に2020年以降、パンデミック対応として多額の財政支出が行われました。それに伴い、利払い費の増加やインフレの影響もあり、この債務問題はさらに深刻化しています。

政府債務の急増は、国内外の経済に複雑な影響を与え続けていますね。こうした動きは貿易関係や財政政策にも波及しています。

政府債務が急増すると、経済にはさまざまな影響があります。特に以下の点が注目されています:

-

金利の上昇リスク:政府が大規模な債務を抱えると、金利が上昇する可能性が高まります。これにより、企業や家庭が借り入れるコストも増加し、経済活動が抑制されることがあります。

-

インフレの加速:財政赤字を埋めるために中央銀行が通貨を供給すると、インフレのリスクが高まります。これは、購買力の低下を引き起こし、特に低所得層に大きな影響を及ぼします。

-

財政の柔軟性喪失:債務が膨大になると、新たな政策を実施するための財政的な余裕がなくなり、景気刺激策や危機対応が難しくなります。

-

世代間の不公平:現在の借金が将来世代に引き継がれることで、次の世代が高い税負担を強いられる可能性があります。

ただし、慎重に管理された場合、政府債務を適切に利用して経済成長を刺激することも可能です。そのため、長期的な視点での財政計画と、金利やインフレの管理が重要と言われています。

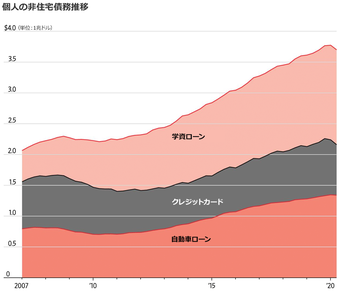

米国の家計 コロナ前から借金まみれ

コロナ前からアメリカの家計はすでに借金で大きな負担を抱えていましたが、その傾向はパンデミック以降さらに顕著になっています。たとえば、クレジットカードや住宅ローン、自動車ローン、教育ローンなどの債務は全体で増加の一途をたどっています。最近のデータでは、2024年第4四半期時点の家計債務総額は17兆5000億ドル(≒2500兆円)を超え、クレジットカード債務は過去最高の水準に達していると報告されています。

特に低所得層では、ローンの延滞率がパンデミック前の水準を上回るなど、経済的なストレスが広がっていることが懸念されています。住宅ローン金利の上昇や物価高騰が家計へのプレッシャーを増大させているようですね。

この状況を通して、家計の健全性や経済全体のバランスをどう保つべきか、多くの課題が浮き彫りになっています。🍄

一期目と二期目のトランプ関税の違い

一期目と二期目でのトランプ政権の関税政策には顕著な違いがあります:

一期目の特徴:

-

2018年から中国に対する追加関税を中心に貿易摩擦が始まりました。対象は、中国からの製品に25%の関税で、約3,700億ドル相当の商品が影響を受けました。

-

主な目的は、中国の貿易慣行や知的財産権侵害の是正、米中貿易赤字の縮小でした。

-

加えて、鉄鋼やアルミに25%、10%の関税が導入されましたが、自動車部品の関税は交渉段階で見送られることもありました。

-

関税収入を財源にしながら国内産業の復興を目指した政策が多かった一方、報復関税による国内産業(特に農業部門)への影響も懸念されました。

二期目の特徴:

-

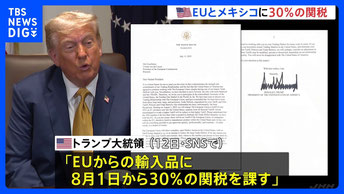

さらに包括的かつ高率な関税が導入され、全ての輸入品に対して一律10%の「相互関税」が課されました。

-

特定の国、例えば中国やメキシコ、カナダ、欧州連合(EU)などには追加で20-25%が適用されました。

-

鉄鋼やアルミにはさらに高い50%の関税、自動車には25%の関税が段階的に導入されています。

-

貿易赤字の是正だけでなく、国内製造業回帰を促進するための政策がより徹底されました。

二期目では政策の規模と強硬度が大幅に増しており、特に中国に対する報復措置や全世界への包括的な関税措置が印象的です。この違いがもたらす経済的影響も引き続き注目されています。

EU圏、G7,など同盟国にも高関税の勝算?

トランプ政権の「アメリカ・ファースト」政策に基づく高関税措置は、EUやG7の同盟国に対しても波紋を広げています。特に、貿易赤字の是正を目的として、欧州連合(EU)やカナダ、日本などのパートナー国に対する関税引き上げを実施しました。この政策の勝算と影響について考えてみましょう。

勝算の主なポイント

-

貿易赤字の削減: EUはアメリカにとって、中国に次ぐ大きな貿易赤字相手です。そのため、トランプ政権は、鉄鋼やアルミ製品に25%の関税を課すなどの措置を通じて、赤字削減を目指しました。

-

交渉力強化: 高関税は、交渉における圧力手段として活用されました。特に、EUやG7諸国に対して新たな貿易協定を締結するためのカードとされています。

-

国内産業の保護: 自動車や農産品など特定の国内産業を保護し、雇用を維持するための政策的狙いがありました。

影響とリスク

-

国際的反発: 報復関税の応酬やEUの非関税障壁(例えば、付加価値税)に関する対立が激化し、国際的な貿易摩擦が増大しました。

-

経済的不確実性: 関税引き上げはインフレの加速を招き、アメリカ国内市場にも悪影響を及ぼす可能性が指摘されています。スタグフレーションの懸念も存在します。

-

同盟国との関係悪化: 同盟国への強硬な姿勢が、G7内部での意見の食い違いを生み出し、アメリカの国際的なリーダーシップに疑問を投げかける声もあります。

こうした状況は、短期的な成果を求める「アメリカ・ファースト」政策における賭けともいえる戦略ですが、長期的な影響にはさらに慎重な検討が必要でしょう。

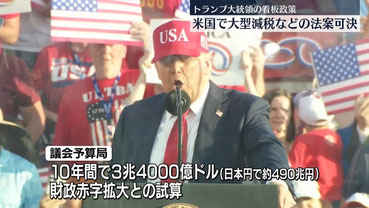

トランプの減税政策と日本の消費税減税政策

トランプ大統領の減税政策

アメリカのトランプ大統領が看板政策として掲げる大型減税などを盛り込んだ法案が3日、議会下院で可決されました。

法案にはトランプ政権が1期目で実施した所得減税の恒久化のほか、国境警備の予算増額や飲食店の従業員らが受け取るチップの免税などが盛り込まれています。

議会予算局は法案が成立すると10年間で3兆4000億ドル、日本円でおよそ490兆円財政赤字が拡大するとの試算を公表していて、与党・共和党内からも財政悪化への懸念の声が出ていました。

議会下院で3日、採決が行われ共和党から2人が造反しましたが賛成218票、反対214票の僅差で可決されました。トランプ大統領が4日、署名して成立する見通しです。

野党・民主党は低所得者向けの医療保険制度の予算が削減されることなどから「企業や富裕層が恩恵を受け低所得層が苦しむことになる」と指摘しています。

トランプ政権下では、2017年に成立した「減税および雇用法(Tax Cuts and Jobs Act)」が主要政策でした。この政策の特徴は以下の通りです:

-

法人税率の引き下げ:35%から21%へ大幅に削減され、企業競争力を高めることを狙いとしました。

-

個人所得税の調整:課税階層を7段階のまま維持しつつも、所得税率を引き下げ、標準控除額を約2倍に増額しました。

-

赤字拡大の懸念:この減税措置により、連邦政府の財政赤字がさらに増大し、10年で約3兆ドルの財政赤字増加が見込まれています。

対外的な関税政策が減税法案の財源となるか

トランプ政権の減税法案(One Big Beautiful Bill Act)の一部財源は、関税政策を通じて確保されています。特に、2025年度の関税収入は3000億ドルを超える可能性があるとされ、財政赤字削減にも寄与すると期待されています。これによって減税法案の規模を支える狙いがあります。とはいえ、関税による収入が継続的に安定するかは議論が残り、関税政策がもたらすインフレや貿易関係への影響も懸念されるところですね。

このような強権的な関税政策が米国内外にどのような波紋を広げていくか、これからも見逃せませんね🍄✨

日本の消費税減税政策

日本では、消費税減税は主に経済対策として検討されています:

-

提案の内容:一時的な税率引き下げ(例:10%から5%への減税)や、特定の商品(食品など)への軽減税率適用が議論されています。

-

政治的課題:消費税は社会保障の重要な財源として位置づけられており、減税に伴う財源確保が大きな課題です。

-

野党の主張:立憲民主党や共産党などは消費税減税を訴えており、一部は税率を5%へ引き下げる、または食品の税率を0%にする案を掲げています.

どちらも経済活性化や国民負担軽減を目指している点では共通しますが、トランプ政策は供給側の強化を重視し、日本は生活支援や経済格差是正に重点を置いていると言えます。それぞれの政策が社会全体にどのような影響を及ぼすかは、慎重に分析が必要ですね。